インデックス投資を続けているだけで投資家と名乗っています、

ねこまにあです。

そんな、インデックス投信の積立が資産を増やす唯一の解であり最強であると確信していた私が

配当金投資もいいな…ていうか、したい!に投資方針を転換した話をします。

まだ行動する前の段階の思考メモです

配当金投資に惹かれたきっかけ

きっかけは、

このブログを見つけたことでした。

1年くらい前の記事なんですけど、

どこかからRTされてきて出会ってしまったのです。

だってタイトルが

「インデックス積立をしないで配当金投資を実践している理由」

インデックス最強だと思っていた私は、

半ば挑戦的な態度でクリックしました。

そして衝撃を受けることになります。

読めば読むほど納得感がすごい!

内容ピックアップ

こびと株さんは、

インデックス投資について、長期で資産を拡大するには適切な方法であるとしながらも、

含み益は出ても日々の生活はよくならない、

つまりキャッシュフロー自体には何の変化もない、と言っています。

ひどく納得できます。

私もそれを目指してインデックス投資を行っているのです。

今使うお金を増やしたいんじゃない。

将来に備えたい。

それにはインデックス積立は最適だと思います。

しかし、はっとしたのは次の文章です。

引用させていただきます。

配当金投資は「キャッシュフローの拡大」においては堅実な力を発揮します。そして、

- 資産形成中は、毎年キャッシュフローが改善されるため、投資によって生活が良くなっていることを実感しやすく

- 資産形成後は、①暴落リスクを過度に恐れる必要はなく(配当金の減配リスクが悩みのタネになります)、②元本部分の取り崩しは一切想定する必要がなく、③長生きリスクも問題になりません

さらにここです。

資産形成中も、資産形成後も、気にすべきは常に「企業の業績と配当水準」ただそれだけです。

資産形成の前後でやることが変わらないので、人生全体で見ると経験値を貯めながら投資・生活スタイルを一貫させることが可能です。

これを見て

はっとしました。

たしかにインデックス投資では

出口戦略がしばしば話題に上ります。

いつ解約するのか、です。

解約しなければ利益が自分の手元に来ることは無いのです。

それまでは飽くまで数字上の利益を眺めているだけ。

増えている実感は、正直あまり得られません。

当たり前のことなんですが。

そして解約するときは

「取り崩すとき」になる可能性が高いです。

一方で配当金投資は、

取り崩さなくても投資の旨味を感じることができます。

配当金が出たからといって何かに使いたいというわけではないのですが

何か、いいよね。(語彙力…w)

正直に言えば、単に好奇心っていうのもありますね。

今まで全く配当金投資なんて興味がなかったのに

俄然興味がわいてきました。

配当金投資について調べた

いかんせん今までに手を出したことのないものなので、

少し調べました。

両さんの動画

両さん(@freelife_blog)は、このブログでも何度か紹介していますが、

TwitterやYouTubeでお金の話から人生論まで発信してくださっている方です。

どの動画もとても勉強になりますが、

配当金投資と関連深い動画を見つけました。

内容をざっくりまとめると…

・インデックス投資のデメリット①:毎月のキャッシュフローが増えない。

・インデックス投資のデメリット②:目減りする時期もある。&試算が増えてる実感をしづらい=精神的に豊かにならない

自分がお金を増やすことをどう考えているのか、が大事。

毎月の生活コスト<不労所得が「あがり」の状態だとして、

どう生きたいか?を考える。

それに高配当株戦略が活用できるならやってみたらいいのでは、的な話でした。

バフェット太郎さんの本

高配当株に興味を持ち始めたころ、

タイムリーにあるブロガーさんがご紹介されていたので、

気になって読みました。

文体がめちゃくちゃ面白くてですね。笑

言葉使いきついんですけど、

納得感あること書いてあるから不思議ときつく感じないんですよね。

バフェット太郎さんは

配当金銘柄に投資している物の

配当金を再投資&銘柄のリバランスを定期的に行って、

長期戦略をとっています。

高配当株投資って、勝手なイメージで短期投資だと思っていたので

結構意外でした。

ブログもあるのでご興味のある方はどうぞ。

投資欲高まる。

長期戦略が取れて

キャッシュフローが増える可能性がある。

配当を再投資にすれば雪だるま式に資産が増える。

めちゃくちゃ魅力的ですよね。

とはいえ、インデックス投資の有用性もしっかり理解しているので、

ここはインデックスと高配当株の二階建てでどうでしょうか、

と思ったのがトータルの結論です。

インデクス投資で着実に総資産を増やしつつ

高配当株でキャッシュフローも狙いに行く。

これが最強な気がしてきました。

で、投資戦略、どうしよう?今はこんな感じ

今積立しているインデックス投信に

高配当株を加えたら最強なんじゃないか?と思いついて、

ポートフォリオを構築しようとしているんですけど…

これを機にちゃんと全体を見直したいですね。

今やっている投資は以下です。

NISA(夫名義)→つみたてNISAに来年移行@楽天証券

夫は基本的に投資戦略に口を出さないので(丸投げ)

夫の口座を使って私が管理しています。

楽天全米株式インデックスファンド以外のこまごましたものは、

以前終身保険を解約したときに

それを上回る利回りを出したくてポートフォリオを組みました。

楽天全米株式インデックスファンドを選んだのは

このファンドが好きだから、です。笑

戦略らしい戦略はなく、

コツコツ増えてったらいいかな、という投資。

株もやろうかなと思ってNISA口座を開設したのですが、

株は私名義の口座で十分だったので、

来年からつみたてNISAに移行するつもりでいます。

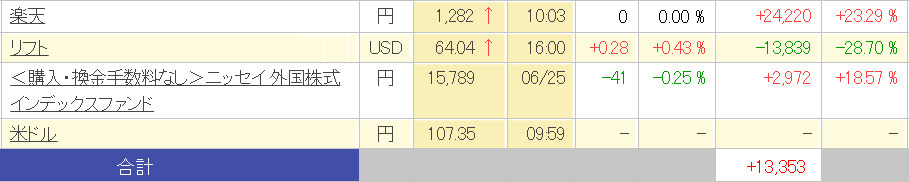

NISA(私名義)@楽天証券

久々に覗いて、

「リフト…笑」ってなりました。。

IPOで話題に乗って買ったやつですね。

上がるのか?これ。

その話は置いておいて。

ニッセイ外国株式インデックスファンドも今は積立を中止して

運用だけやってる状況です。

こう見ると全然稼働してないですね…

NISA枠もったいない!

(もともと使い切るだけの投資は予定してないですが)

楽天の株は健闘しているみたいでよかった。

ジュニアNISA(子供口座)

子供が生まれて落ち着いたころに作った口座です。

セゾン投信は私がはじめて本格的に積立を始めたところなのでとても親しみがあり

証券会社の口座とちがってついでに見ることもなく

ほったらかしが容易なので割と気に入ってます。

このファンドのままでいくかは

正直すこし迷ってますけどね。

アクティブファンドなんですよね。

インデックスにしようかなぁ…。

iDeCo(夫名義)@楽天証券

他の投資商品はほとんど私が選んでいますが、

これだけは夫自身で決めてもらったものです。

その方が関心が湧くかな、と望みをかけましたが、

あまり気にしていないようで。

年に1回くる残高報告で

「減ってるじゃん!定期の方がいいじゃん!」と言われたので

少し長期投資のうんちくを垂れましたが

あまり響いていなさそうでしたねぇ。

ちゃんとします。

iDeCo(私名義)@楽天証券

運用成績は私の方がよかったです。笑

メンツが保てましたね。

私は主婦なのでiDeCoをやっても税制のメリットがなく

手数料がかかる分どうかなぁ、という思いもありますが

会社員時代DCに入っていた移行分があったので運用だけするのも、と思い

今も少しだけ積立しています。

これは老後資金ですので

50歳くらいになったら少しずつ債券比率を上げることになるかなと思ってます。

今は気にせず積極運用。

積立投信

一番長くやっている積立ですね。

リーマンショックの頃くらいからで、10年以上。

途中無職になったりして積立を辞めたこともありましたが

収入があるうちは少額でも積立をしていました。

保有資産の中で一番安定的に増えてます。

これがなければ積立や投資の有用性も知らなかったでしょう。

大変感慨深いです。

できれば続けたいですが、

NISAを楽天証券でやっているので税制優遇が受けられないのが痛すぎる。

枠は余ってるのに…という葛藤があって悩んでます。

バラバラですね

その時いいな、と思ったものにすぐ手を出してしまうので、

全体のポートフォリオもなにもあったものではありません。

余剰資金を

その時いいと思ったものに回してる、という感じですね。

だから、バラバラ。

なんとなく気持ち悪い感じがありますね。

増えてるからいいけど。

やっぱりちゃんと見直したいですね。

それでも高配当株を買いたい

もしものために使う、生活防衛費(収入の6ヶ月分と考えてます)を除いた余剰資金

やっぱり投資に回したいのです。

今までの投資は積立が中心で

スポットで買ったものってほとんどありません。

だから少し不安だったのです…

余剰資金とはいえ投資に回すのは。

でも色んな本やブログで勉強させてもらい、

やっぱり高配当株を投資戦略に加えたいと思ってます。

まずはETF。

買うならVYM。

そこまでは決めました。

あとは、買うだけ。

月にいくら、何に回すかも

併せて考えよう!

宣言のようなただの思考メモで失礼しました!

コメント