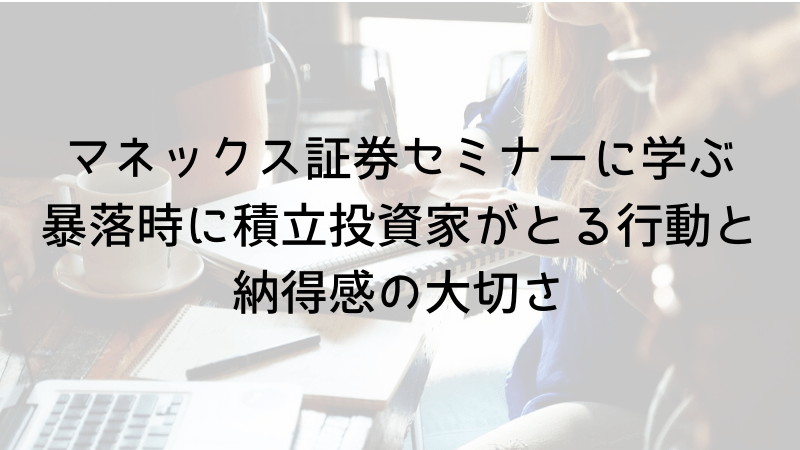

昨日、マネックス証券さん主催の

カンチュンドさんセミナーをオンラインで拝聴しました。

15分くらい遅れて入ったので、それ以前の内容はわかりませんが

ざっくりとこんな感じでした。

・積立投資家が暴落時にできること

・リバランスの方法紹介

・毎日つみたてか毎月つみたてか

・質疑応答

カンさんのブログはよく拝見していますが、

お話を聞くのは初めて。

ブログの雰囲気そのままの、

優しくわかりやすい説明をされる方でしたねー。

少し内容を振り返りつつ、

私が思ったことを記したいと思います。

内容:積立投資家が暴落時にできること

なんだかカンさんがお話しされたことをそのまま記事に拝借するみたいで

とっても気が引けるけど…

備忘録代わりに書いときますね。すいません。

暴落はリバランスのいい機会

カンさんは、「暴落している時こそリバランスのチャンス!」

とお話しされてました。

基本的にはリバランスの頻度については1年に一度。

ただこのような暴落相場(目安としては30%の下落)の場合、

臨時で考えてみるとよい、とのこと。

いくつかのケースを引用されてたのですが。

たとえば

①現金:リスク資産の比率を理想値に戻す

②今運用しているファンドからの乗り換え(検討していた場合)

③多すぎる現金比率をリスク性資産に振り替える

バランスファンドで運用してても

リバランスは必要なんだって!

①現金:リスク資産の比率を理想値に戻す

仮にバランスファンドで運用していた場合、

ファンドのリバランスは必要ないけれども、

現金とリスク性資産の比率は見直してもいいよね、と。

たとえば現金:リスク性資産=5:5がいいなと思っていた人の場合、

暴落してリスク性資産の価値が下がり、6:4くらいになったとしたら

増えてしまった6の現金をリスク性資産に振り分け、5:5に戻す。

とか。

②今運用しているファンドからの乗り換え(検討していた場合)

“昔から運用していたファンドがあるけれども、

実は信託報酬が高くて、

違うインデックスファンドに乗り換えたいなと思っていた。”

暴落時はそんな乗り換えに最適。

なぜなら今運用しているファンドを解約しても

価格が下がっていれば利益がそれほど出ず、

税金がそこまでかからないから。

これをきっかけにシンプルで管理しやすいファンドに

統一してしまうことも考えてみても。

③多すぎる現金比率をリスク性資産に振り替える

総資産に占めるリスク性資産の割合が少ない方は

資産運用がまだ浸透しきっていない日本人にとても多い。

自分に合った現金比率を考えて、

それ以外の資金を下落相場の今こそ追加で積立に回すことを考えてみよう。

例えば今積立投資を5万円しているとして、

そのほかにリスク性資産に回せるお金が100万円あるとしたら。

純粋積立の5万円はそのまま、

そして回せる100万円を分割して4万円ずつ24か月にわたって

積立してみてはどうか。

とか。

(※実際にお話されていた金額は大きすぎたので少し変えています)

→この考え方をカンさんは

「純粋つみたて」と「拡大つみたて」と仰ってました。

純粋つみたて:毎月変わらずに積み立てていく分

拡大つみたて:多すぎる現金比率をリスク性資産に振り分けるために追加で積み立てる分

下落相場で一括投資をすることが

精神的に難しい場合もあるし、

カンさんの運営するクリニックでは、

この下落相場が「まだトンネルのどこにいるかわからない」状態なので

一括よりも積立のほうをお勧めしているそうです。

毎月つみたてか毎日つみたてか

その流れで毎月つみたてか毎日つみたてか

どちらがいいか、という話にも一瞬なったんですが、

シミュレーショングラフを用いて、

パフォーマンスは若干毎日つみたてのほうがいいけど

そこまで変わるもんでもないからどっちか好きな方でいいと思う、

みたいなことを仰ってました。

毎日つみたてか毎月つみたてか、

みたいな話はよく目にしますが、

私はこれらの記事も参考にして、毎月つみたてに決めております。

あ、カンさんの記事ではないのですがね💦

納得感のある選択肢を

セミナーを通じて、

リバランスのテクニック的なところもすごく参考になったのですが、

私的に感じたことは「納得感」の大切さ。

カンさんのお話を聞いていると

「この方がしっくりくるような」とか

「あなたの許容度がどうなのか」とか

そういう言葉を随時使われていました。

おすすめする方法はあるけれど、

それを強要するのではなく、

飽くまでもその方の価値観に合わせていて、

その方に納得して決めてもらっているのだな、というのが

伝わってきました(違ったらすいません)。

ここにすごく私は共感しまして。

ここからは私見です。

何をもって納得して行動できるかって

人それぞれ違うんですよね。

だからこそ、お客様の価値観に合わせたアプローチが必要で。

古巣のことをたびたび引き合いに出して

ちょっとアレなんですけど(どれ?w)

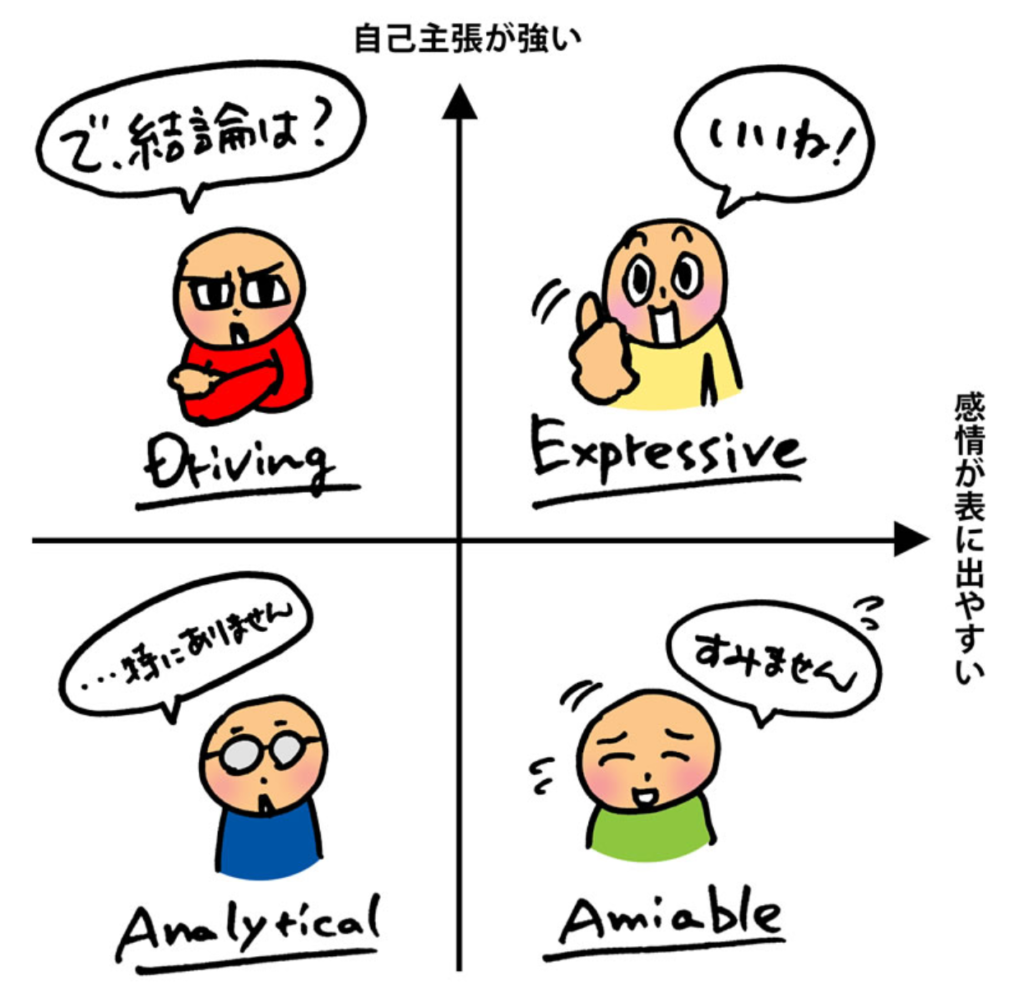

リクルートでは、

それを判断する参考として、こんなのを使ってました。

人をタイプ分けして、

アプローチを変える方法です。

たとえば右上「expressive」。

これは私が属するところでもあるのですが、

とにかく話すのが好き。面白いのが好き、というタイプ。

こんな人は、「この人と話してると面白いな」と思う人からの提案だと

受けてしまうそうです。笑

なんか面白そうだからやる!みたいなノリの人が多い。

その真逆に位置する左下「analytical」。

そこに属する方は、とにかく数字、データをもとに判断します。

口数も少なく、超絶論理的。

そんな人には、データでの裏付けを見せると首を縦に振りやすい。

その他右下の「amiable」は、

「みんなやってるよ」とか信頼できる人からの鶴の一声に弱い。

左上、「driving」は

その人にとってのメリットを強調すると聞いてくれる。

こんな感じで、

人が納得するプロセスって、性格によっても違ったりするんです。

それが良しあしではなくて、そうである、というだけ。

積立投資って、期間がながーいですよね。

だからこそ、どんな理屈を並べたとしても

続けられるか否かの要素として

最終的には「自分が納得できる選択肢をとったのかどうか」

が一番響いてくるんじゃないかと思うんですよ。

で、どんなことで納得できるかって

今言ったみたいに人それぞれ。

データで納得する人、

聞いた人が信頼できると思って納得する人。

最終的に自分で決めることであれば、

その理由は何だっていい。

だから理由がどうであれ、

意思決定においては

その人が納得感を持てるか、が一番大事なのかなと、

セミナーを聞いて改めて思った次第でした。

現金比率とリバランスのことも

しっかり考えます!

「拡大つみたて」やっていこう…( *˙ω˙*)و グッ!

コメント